Economia

Escrituras: el mercado inmobiliario cierra su mejor período tras seis años de crisis

Publicado

12 meses atráson

Por

Admin

El balance en CABA y provincia de Buenos Aires muestra una mejora de más del 30% respecto a 2023, con un salto de 113% en operaciones con hipotecas. ¿Qué sucede en otras plazas del país?

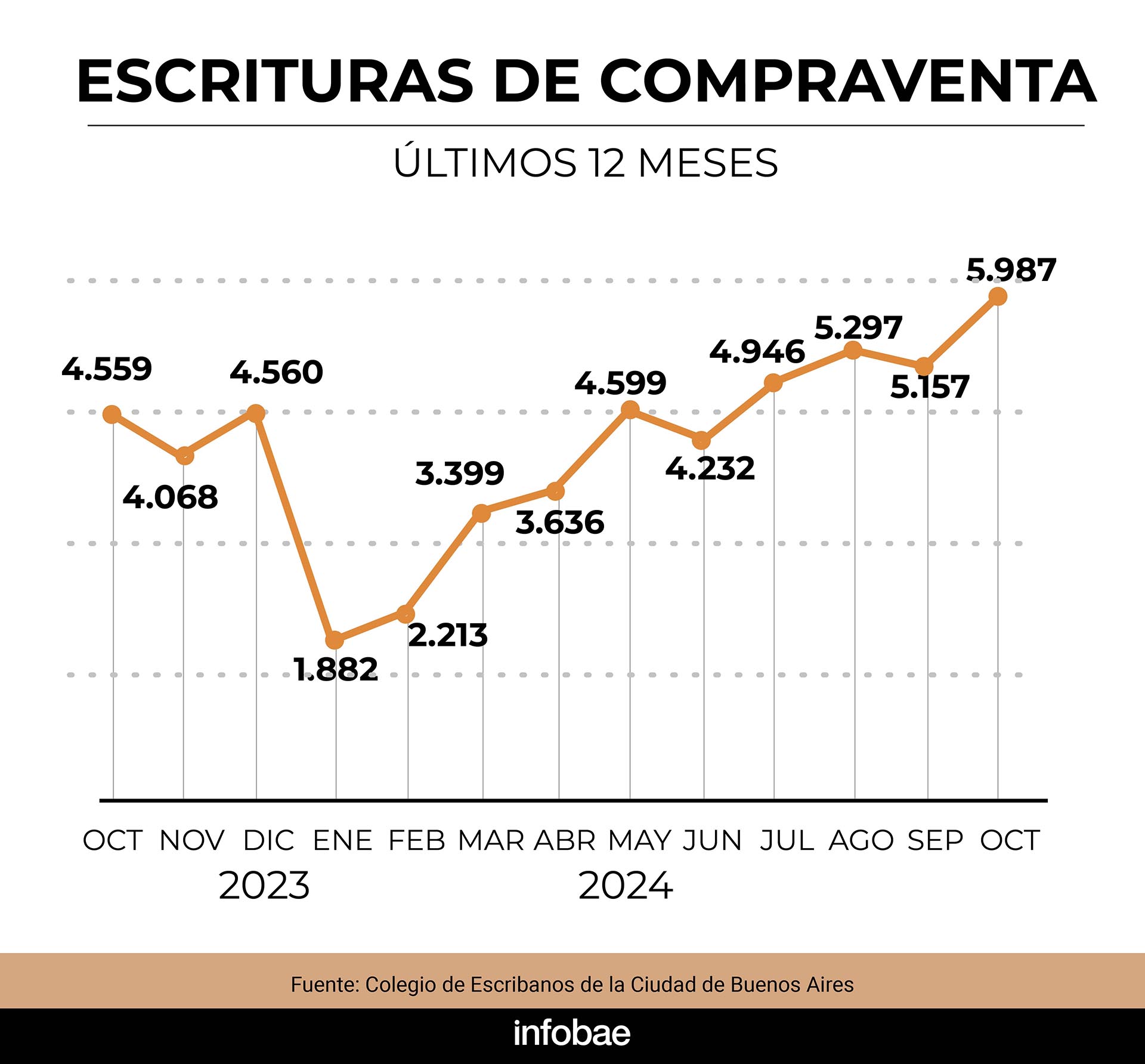

El mercado inmobiliario de la Ciudad Autónoma de Buenos Aires atraviesa su mejor momento en más de seis años, con un incremento sostenido en las operaciones de compraventa. Según datos del Colegio de Escribanos, en octubre de 2024 se registraron 5.987 escrituras, lo que representa un aumento interanual del 31,3% en comparación con las 4.559 de un año antes.

El balance preliminar de 2024, aunque aún no incluye los datos de noviembre y esperados para diciembre -estarán disponibles en 2025-, proyecta un aumento del 30% respecto a 2023, con 40.000 escrituras registradas en CABA.

“Con el último mes del año, que históricamente es mejor, incluso en períodos de crisis, se estima que el total de operaciones alcanzará las 52.000. Sería el mayor registro desde 2017. Este crecimiento se produce pese a las restricciones del cepo cambiario, inexistentes en aquel período”, dijo a Infobae Alejandro Braña, experto en Real Estate y miembro del Colegio Inmobiliario porteño.

Con el último mes del año históricamente siendo el mejor, incluso en períodos de crisis, se estima que el total de operaciones alcanzará las 52.000, marcará el mayor registro desde 2017 (Braña)

En cuanto a créditos hipotecarios, se concretaron 944 escrituras, un 300% más que en octubre de 2023, superando el total acumulado en los primeros siete meses de 2024 y marcan un cambio significativo en el mercado.

Los motores de la recuperación

Braña explicó que varios factores convergieron para impulsar esta recuperación. “El cambio de gobierno a finales de 2023 fue determinante. La derogación de la Ley de Alquileres por Javier Milei mediante el DNU 70/2023 marcó un punto de inflexión y mejoró las expectativas del sector desde inicios de 2024″, dijo.

El regreso de los créditos hipotecarios tras seis años casi nulos y la oferta de casi 25 bancos con tasas de interés más bajas ampliaron el acceso a financiamiento.

Además, el blanqueo de capitales impulsó operaciones menores a USD 100.000, conocidas como “blanqueo hormiga”, según Braña.

Departamentos de dos y tres ambientes, con precios promedio de USD 105.000, lideran las ventas, principalmente entre compradores que buscan invertir o adquirir su primera vivienda

Otro factor del repunte es que los valores de las propiedades están en niveles históricamente bajos, comparables solo con los momentos más críticos de la década del 80 y el corralito de 2001-2002. Esto sumado a un dólar estable y depreciado en términos reales desde enero de 2024, incentivó a compradores a concretar inversiones.

Perspectivas

Desde el sector destacaron que el techo del mercado podría ser más alto si las condiciones económicas se mantienen favorables en 2025, aunque coinciden en que la crisis de casi seis años parece haber quedado atrás. Entre agosto de 2018 y febrero de 2023, los precios de las viviendas usadas en CABA cayeron 42%, mientras que en el interior la baja alcanzó casi 48% en dólares.

Jorge De Bártolo, presidente del Colegio de Escribanos porteño, subrayó que el aumento en las escrituras es parte de un ciclo de recuperación que se viene consolidando desde 2021.

“Aunque en ese momento las comparaciones eran contra los peores meses de la pandemia, hoy vemos un crecimiento más sostenido. Este año esperamos superar las 50.000 operaciones, aunque un buen año histórico siempre cerraba con más de 70.000″, dijo a Infobae De Bártolo.

La tranquilidad cambiaria permite que las familias se animen a planificar e invertir. “Si este escenario se mantiene, 2025 podría ser aún mejor”, anticipó De Bártolo.

Sobre el impacto del crédito hipotecario, afirmó el notario: “Crea mercado y genera un círculo virtuoso en el que quien vende suele reinvertir en otro inmueble. Aunque la mayoría de los préstamos están orientados a viviendas usadas, algunos bancos comenzaron a fomentar créditos para unidades nuevas, ampliando opciones para los compradores”.

El desafío, según De Bártolo, es agilizar los trámites asociados al crédito para evitar demoras que desalienten las operaciones.

“Desde el Colegio trabajamos con el Registro de la Propiedad Inmueble para reducir tiempos y garantizar la seguridad jurídica. Nuestro lema es: ganar tiempo es ganar dinero”, resaltó De Bártolo.

En provincia de Buenos Aires

En línea con la recuperación observada en CABA, el mercado inmobiliario bonaerense registró en octubre de 2024 su mejor desempeño en 7 años. Según el Colegio de Escribanos de la Provincia de Buenos Aires, se concretaron 11.213 escrituras, 15,25% más que las 9.729 del mismo mes del año previo.

Guillermo Longhi, presidente del Colegio de Escribanos de la provincia, atribuyó este avance a una coyuntura económica que comienza a mostrar estabilidad, con menor inflación y un dólar más controlado. “Estas condiciones reactivan el mercado inmobiliario, una inversión tradicional en nuestro país”, explicó.

Menor inflación y un dólar más controlado son condiciones que reactivan el mercado inmobiliario, una inversión tradicional en nuestro país (Longhi)

El salto interanual del 141% en las hipotecas también refleja un cambio significativo en el acceso al crédito. Longhi resaltó que el crédito hipotecario dinamiza el mercado, aunque su sostenimiento requiere mayor estabilidad económica, menor inflación y tasas de interés más bajas.

Dinámica en el interior

La recuperación del sector también llegó a ciudades como Córdoba, Rosario y Mendoza que también muestran un aumento en las compraventas.

Córdoba registró un incremento del 76,2% en las operaciones interanuales al cierre de septiembre de 2024, según datos del Colegio Profesional de Inmobiliarios (CPI) basados en la consultora Economic Trends para el Centro de Estadísticas Inmobiliarias de la entidad. Este aumento, uno de los mayores en años, se debe al doble acceso al crédito hipotecario en ocho meses y a precios mínimos históricos heredados del año anterior.

Lucas Péndola, presidente del CPI, destacó que el rol de los bancos privados fue clave en la recuperación del mercado. Las ventas se concentran en departamentos en zonas clave como Nueva Córdoba y General Paz, dúplex en barrios cerrados y lotes, con un aumento del 118,5% respecto a 2023. En contraste, locales comerciales y casas en barrios tradicionales mantienen baja demanda.

Rosario muestra un aumento en escrituras que se acentuó en los últimos meses y representa un avance del 20% en comparación con 2023. La demanda se concentró en propiedades usadas de 3 y 4 ambientes, con valores entre USD 85.000 y USD 100.000, adquiridas por consumidores finales e inversores.

Diego Ferreyra, del Colegio de Corredores Inmobiliarios de Rosario (Cocir), afirmó que “la baja del dólar aceleró compras con ahorros. Las ventas generan rotación porque quien vende suele reinvertir, dinamizando el mercado”.

Las propiedades a estrenar subieron entre 10% y 15%, mientras que las usadas mantienen precios estables por la absorción de stock. Según Ferreyra.

Mendoza alcanzó 7.500 escrituras en lo que va del año, con un promedio mensual de 700 operaciones, según datos del Registro de la Propiedad de Mendoza. Sectores específicos como los barrios privados y las zonas suburbanas de la capital cuyana evidencian una recuperación sostenida impulsada por créditos hipotecarios.

Anahí González Caro, analista del mercado inmobiliario mendocino, identificó los factores que favorecieron la actividad. “Las expectativas de una economía menos restrictiva, sumadas a medidas como los créditos hipotecarios y el blanqueo, incentivaron tanto consultas como operaciones. Sin embargo, la mayoría de las transacciones aún se concretan sin financiamiento bancario, pero se estima que se expandirán hacia 2025”, destacó.

Los barrios privados de Luján de Cuyo, Maipú y Guaymallén lideran las preferencias con casas de 4 ambientes cuyo precio es de USD 150.000 promedio. Este segmento también atrae a familias jóvenes que priorizan lotes amplios y espacios verdes. En paralelo, departamentos en pozo en zonas como Godoy Cruz y Mendoza, con valores cercanos a USD 60.000, despiertan interés entre inversores que buscan una rentabilidad por alquileres.

En cuanto a los precios, González Caro explicó que se observó un aumento cercano al 20% en propiedades con mayor demanda, junto con una reducción en los márgenes de negociación, que pasaron de ofertas del 20% por debajo del precio publicado a cierres con descuentos del 7% o 10 por ciento. “El panorama es positivo. Las consultas siguen creciendo y los tiempos de venta se acortaron significativamente para inmuebles en valores de mercado”, concluyó.

Te sugerimos

Economia

Por qué la acumulación de reservas es clave para bajar el riesgo país, según analistas

Publicado

15 horas atráson

2 diciembre, 2025Por

Admin

El ministro de Economía, Luis Caputo, sostuvo que no hay que preocuparse por la meta de acumulación con el FMI, pero varios economistas advirtieron que la compra de divisas mejoraría este indicador clave

De cara a los vencimientos en moneda extranjera de 2026, el equipo económico que lidera el ministro Luis Caputo tiene un plan A y B. El primero de ellos depende de que el riesgo país baje y la Argentina pueda acceder a los mercados internacionales de deuda. Si bien luego de la victoria electoral del oficialismo el indicador que mide el JP Morgan tuvo una baja considerable, parece haber encontrado un piso que lo complica.

La variable arrancó diciembre a 648 puntos, a pesar de que a principios de noviembre tocó un mínimo de 598. Esta baja desde los 1.100 estuvo influida por el envión que le dio la victoria en las urnas al Gobierno, pero también la versión que llegó desde Washington D. C. por parte de Bloomberg de que Caputo le adelantó a inversores la recompra de deuda, a la par de modificaciones en el régimen cambiario de bandas.

No obstante, para el director de la consultora PxQ, Emmanuel Álvarez Agis, la acumulación de reservas internacionales ayudaría a que el riesgo país baje. “Todo esto se basa en el problema libertario de no comprar reservas porque eso implica emitir dinero (…)”, destacó en Ahora Play.

A pesar de las advertencias de los analistas, la no compra de reservas no es un problema para el ministro de Economía, Luis Caputo, quien acordó con el Fondo Monetario Internacional (FMI) de tener netas por USD -2.600 millones para diciembre de 2025. “Lejos de ser algo que nosotros subestimamos, para nosotros es una prioridad, pero hoy por hoy está separado lo que es acumulación de reservas de lo que es el pago de nuestras deudas (…). Hoy estamos en una situación que cambió, se abrieron varias avenidas desde lo financiero. No solo tenemos el swap chino y el apoyo de Estados Unidos, sino que ahora se han abierto otras alternativas que es la que escuchan, también estamos hablando con bancos”, afirmó el ministro durante su participación en la Conferencia Industrial de la UIA.

Para el director de la consultora Analytica, Claudio Caprarulo, más allá del buen resultado electoral y del apoyo concreto de los Estados Unidos, el equipo económico aún no logró dar señales respecto a cambios que permitan mejorar la sostenibilidad del actual esquema cambiario lo que complica la baja. “Entre otras cosas, por el momento el pago de USD 4.216 millones el próximo 9 de enero con bonistas debería hacerse activando nuevamente el swap de monedas con el Tesoro de Estados Unidos y/o con los dólares que desembolsó el FMI en abril. Resta ver si en las próximas semanas hay anuncios que den mayor certidumbre sobre la deuda argentina y permitan reducir el riesgo país en el corto plazo”, comentó.

Una postura similar tuvo el director de C&T Asesores Económicos, Camilo Tiscornia, para quien la publicación del Wall Street Journal sobre que se habría suspendido el préstamo por USD 20.000 millones de bancos norteamericanos para hacer operaciones en el mercado de deuda, generó ruido entre los inversores. “Fue un cambio en las expectativas, al no estar seguro o claro lo que va a pasar con eso, gana peso el tema de la acumulación de reservas”, destacó. Bajo su perspectiva, no hay dudas que la administración libertaria pagará los vencimientos de enero de 2026.

La clave para Tiscornia va a estar en cómo reaccione el Gobierno este mes, cuando quienes compraron dólares para resguardarse en la previa de las elecciones los venda porque necesita pesos y comience a aparecer la cosecha de trigo que será récord. “Si el BCRA aparece comprando los dólares, el Tesoro es más complicado porque no tiene tantos pesos”, concluyó el consultor.

Economia

Con más demanda estacional de pesos, el tipo de cambio enfrenta presiones a la baja en diciembre

Publicado

15 horas atráson

2 diciembre, 2025Por

Admin

En noviembre se notó una caída notoria en la cantidad demandada de dólares. El Central relajó los encajes para satisfacer la necesidad de moneda local y se espera que el sector privado venda divisas para afrontar el medio aguinaldo y las fiestas

Las próximas semanas tendrán un fuerte incremento de la demanda de dinero, como sucede en cada fin de año. La combinación del pago del medio aguinaldo y los gastos de las fiestas provocan este fenómeno, que según los expertos implica un aumento estacional de la cantidad de pesos equivalente a 10% de la base monetario. Esto implica una suba en pocas semanas cercana a $4 billones.

Las necesidades de pesos se pueden abastecer de distinta manera. El Banco Central ya alivió la semana pasada la exigencia de encajes a los bancos, lo que libera fondos. De hecho, en las últimas horas muchas entidades salieron a ofrecer adelantos de corto plazo para que las empresas puedan enfrentar el pago del medio aguinaldo a mediados de mes.

También es factible que aumente la venta de dólares luego de compras récord en los últimos meses. Desde que se abrió el cepo cambiario las compras del público e indirectamente de las empresas superaron los USD 35.000 millones en todo concepto. En octubre, mes electoral, la demanda de dólares neta de libre disponibilidad fue de USD 4.000 millones.

La semana pasada el Tesoro norteamericano confirmó que vendió USD 2.500 millones previo a las elecciones para calmar el tipo de cambio y defender el techo de la banda. Se trató de una intervención inédita que cumplió su objetivo. Ahora recompró esas divisas pero le otorgó al Central un swap de monedas por una cifra equivalente para que no hubiera impacto en el nivel de reservas.

El aumento de la demanda de pesos y la presión a la baja del tipo de cambio es un arma de doble filo. Sucede que puede dar la falsa idea de una situación controlada, que puede llevar a una expansión de dinero exagerada con el objetivo de impulsar el nivel de actividad.

Esto ya ha sucedido en otros períodos, incluso en los gobiernos de Alberto Fernández y también de Mauricio Macri. Todavía se recuerda la decisión del macrismo el 28 de diciembre de 2017 de aumentar el objetivo de inflación para el año siguiente, acompañado de una baja de tasas y mayor expansión monetaria. A los pocos meses estallaba la crisis cambiaria que terminó con un salvataje récord del FMI.

Para fin de año y sobre todo en enero se espera que crezca la demanda de dólares para turismo y en particular para hacer frente al pago de la tarjeta en el caso de los que viajaron al exterior. Pero, más allá de la evolución del dólar en el corto plazo, en el mercado no terminan de ponerse de acuerdo sobre lo que podría ocurrir en 2026.

Según un informe para inversores de Delphos Investment, el tipo de cambio real tendería a mantenerse estable el año próximo. “De hecho el mercado no cree que el techo de la banda permanezca con un ajuste del 1% mensual, como promete Economía, sino que aguarda un incremento del orden del 2% por mes”, señalaron.

Por su parte, Fernando Marengo, economista jefe de Black Toro, opinó que el escenario más probable es el de una apreciación del tipo de cambio: “Si se mantienen estos niveles de confianza van a entrar más dólares por la cuenta capital. Esto va a generar que el dólar tienda a caer y allí se verá en qué nivel el Tesoro o el Central están dispuestos a comprar, pero no debería ser muy lejos de los $ 1.400. Hoy el problema que tenemos por delante no es que el tipo de cambio toque el techo de la banda, sino que caiga rápido”.

Economia

La inflación volvió a quedar por encima de 2% en noviembre, según consultoras privadas

Publicado

15 horas atráson

2 diciembre, 2025Por

Admin

Las mediciones de alta frecuencia de las consultoras proyectaron un rango de entre 2,3% y 2,5% para el mes anterior. La estrategia de recorte de subsidios del Gobierno

Terminó noviembre y las consultoras privadas difundieron sus relevamientos de inflación en un mes en el que el Gobierno levantó el pie en los subsidios económicos al transporte y los servicios públicos, a lo que se suma el aumento de la carne, lo que impactaría de lleno en el indicador mensual.

Con la confianza que le dieron las urnas, durante el mes pasado el Gobierno primero autorizó un incremento en las boletas de luz y gas del 3,8% promedio y luego en el caso de los colectivos que entran y salen de la Ciudad Autónoma de Buenos Aires (CABA) un aumento de casi el 10%. Frente a estos movimientos, las consultoras privadas estiman que la inflación de noviembre se ubicará entre el 2,5% y 2,3%. De confirmarse este último dato, se ubicaría por segundo mes consecutivo en el mismo nivel.

Desde Equilibra estimaron que el IPC Nacional subió 2,5% impulsado por Regulados (3,3%) y el componente Núcleo (+2,4%), “tras subas significativas en Carnes (4,5%) que impulsaron el rubro de Alimentos y bebidas no alcohólicas (2,8%)”. “Los Regulados (naftas + tarifas) lideraron (+3,3%) y el rubro Carnes subió 4,5% (la Vacuna trepó 5,7%), impulsando AyB no estacionales 2,8% (máximos desde abril). La estabilidad cambiaria trajo calma en bienes del Resto del IPC Núcleo (2,2%)”, especificó Gonzalo Carreras, economista de la consultora.

Si bien la carne ya venía acelerándose desde octubre, en noviembre profundizó esa tendencia y le dio un impulso significativo al rubro de alimentos consumidos en el hogar (que es el de mayor ponderación), que aumentó 2,6% en el mes, por encima del promedio. “El alza del rubro no fue mayor aún debido a una baja de 12 % en las verduras, que constituyen un componente estacional; en otros componentes también hubo algo de moderación con respecto a octubre”, destacó.

Otro contrarresto vino por el Cyber Monday. El evento de ofertas virtuales derivó en una reducción de precios en varios rubros durante la primera semana del mes, con particular impacto en equipamiento del hogar, en donde se incluyen diversos electrodomésticos. En lo que hace a servicios regulados, transporte público, electricidad y gas mostraron alzas superiores a las de meses previos.

Un diagnóstico más “optimista” tuvieron en la consultora LCG. Según sus estimaciones, la inflación de noviembre se ubicará en torno al 2,3% nuevamente. En el relevamiento de precios de alimentos y bebidas registraron un incremento del 3,3%. Con una tendencia de fuertes aumentos en las primeras semanas. Siendo la misma proyección general que tienen en Analytica.

Por su parte, el sondeo de Fundación Libertad y Progreso registró una suba de 2,3%. “Con este resultado, la inflación acumulada en el año alcanzaría el 27,7%, mientras que la variación interanual se ubicaría en 31,2%, consolidando veintiún meses consecutivos de desaceleración”, aseguraron desde el think tank liberal.

“A lo largo del mes, la dinámica semanal mostró comportamientos dispares. La primera semana arrancó con un salto del 1,0%, explicado en gran parte por el aumento de precios regulados que, en línea con los meses anteriores, volvieron a traccionar al alza: las prepagas aumentaron alrededor de 2,1% y el transporte registró un avance del 4,1%. Luego, el ritmo se moderó, con incrementos de 0,2% y 0,1% en la segunda y tercera semana, respectivamente, mientras que la última semana cerró con una suba similar a la inicial”, reza el informe.

En el último Relevamiento de Expectativas de Mercado (REM), que publicó el Banco Central de la República Argentina (BCRA), la mediana de las consultoras encuestadas indicó que en noviembre la inflación sería del 1,9%. Para diciembre anticiparon un 2%; recién en enero de 2026 comenzaría la desaceleración. Vale destacar que las proyecciones se publicaron antes de que el Gobierno oficializara los aumentos en los servicios públicos. El dato oficial del mes previo se dará a conocer el jueves 11 de diciembre por el Instituto Nacional de Estadística y Censos (Indec).

La estrategia de recorte

No obstante, todavía quedan precios de la economía atrasados, según la consultora Invecq. “Pese a que haya habido avances significativos —especialmente en el 1.º cuatrimestre de 2024, antes de que el Gobierno comenzara a priorizar la desinflación—, el proceso de realineamiento continúa incompleto. Comparando la estructura vigente con la del 1.º semestre de 2019 —última etapa previa de orden macroeconómico—, la ‘inflación reprimida’ asciende a 4,2 puntos. Los mayores ajustes pendientes se concentran en servicios públicos“, destacaron en un reporte.

Entre los segmentos con retrasos de entre 30 % y 40 % figura “Energía eléctrica y gas”, seguido por Transporte entre un 30 % y 20 %, al igual que Teléfono e internet y combustibles. Sobre esta última variable clave de la economía, un informe de Energía y Economía expuso que Caputo resignó ingresos por más de USD 2.100 millones al no aplicar las actualizaciones correspondientes del impuesto a los combustibles líquidos y al dióxido de carbono en lo que va del año.

Este se oficializó un aumento del 4,3 % (2,3 % por inflación y 2 % por recorte de subsidios) en colectivos, subtes y peajes en CABA; mientras que en la provincia de Buenos Aires se autorizó una suba del 14,8% en colectivos. En simultáneo, el Gobierno oficializó otro incremento en las boletas de luz y gas promedio del 2,8%. Lo que revela la convicción del ministro de Economía, Luis Caputo de avanzar con la estrategia de recorte de subsidios, tal como pactó con el Fondo Monetario Internacional (FMI).

Los mejores memes del triunfo de Racing a Tigre: de los goles errados de Maravilla Martínez a la hora que terminó el partido

Cómo influye la cocción del huevo en su valor nutricional

Tos convulsa en Argentina: confirmaron la muerte de siete niños y remarcaron la importancia de la vacunación

Increíble hallazgo cerca de Punta del Este: encontraron la especie de tortuga más grande del mundo

El impactante tatuaje de la Copa del Mundo que se hizo Dibu Martínez: la dedicatoria a “la banda del mate” y una frase especial

La inflación anual de Estados Unidos trepó a 8,6% en mayo y es la más alta en 40 años

Con gol de Ayrton Costa, Boca Juniors le ganó a Argentinos y se clasificó a las semifinales del Clausura

Tienen 13 y 15 años, robaron un auto y chocaron en Villa Lugano tras una persecución policial

ARCA denunció por lavado de dinero a la financiera vinculada a las coimas en la Agencia de Discapacidad

Mas Leidas

-

Economia16 horas atrás

Economia16 horas atrásAccidentes de trabajo: la “industria del juicio” se acerca a un pico de demandas que se concentran en 9 provincias

-

Economia15 horas atrás

Economia15 horas atrásCon más demanda estacional de pesos, el tipo de cambio enfrenta presiones a la baja en diciembre

-

Politica16 horas atrás

Politica16 horas atrásMás detalles de la conversación telefónica entre Trump y el dictador Maduro

-

Economia15 horas atrás

Economia15 horas atrásCon más demanda estacional de pesos, el tipo de cambio enfrenta presiones a la baja en diciembre

-

Economia15 horas atrás

Economia15 horas atrásLa inflación volvió a quedar por encima de 2% en noviembre, según consultoras privadas

-

Politica16 horas atrás

Politica16 horas atrásKarina Milei reordena el mapa político en la provincia de Buenos Aires para medir fuerzas con Kicillof en la Legislatura

-

Deportes15 horas atrás

Deportes15 horas atrásLos mejores memes del triunfo de Racing a Tigre: de los goles errados de Maravilla Martínez a la hora que terminó el partido

-

Deportes2 días atrás

Deportes2 días atrásCon gol de Ayrton Costa, Boca Juniors le ganó a Argentinos y se clasificó a las semifinales del Clausura